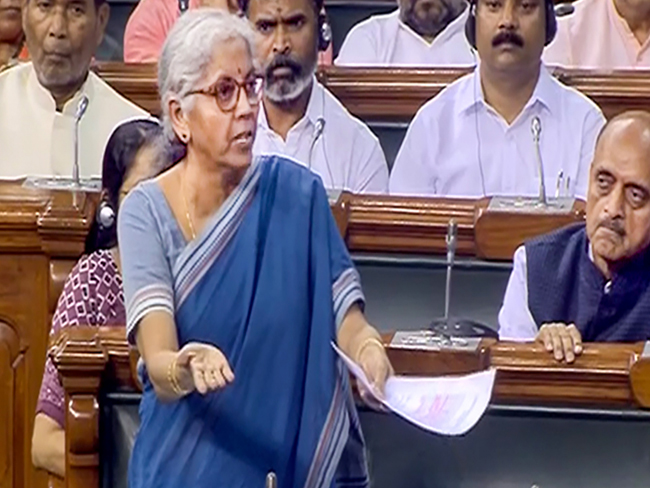

संसद में अडाणी प्रकरण और राहुल गांधी पर घमासान मचा है। दोनों सदनों में काम काज नहीं हो पा रहा है क्योंकि पहली बार विपक्ष बड़ी मजबूती के साथ अडाणी प्रकरण पर जेपीसी से जांच की मांग कर रहा है। दूसरी तरफ दूसरी सारी बातों पर बोलने के बाद भी प्रधानमंत्री नरेंद्र मोदी इस विषय पर मौन धारण किये हुए हैं।

इसी विवाद के बीच सरकार ने डेट इंस्ट्रुमेंटों पर दीर्घावधि के पूंजीगत लाभ पर से कर लाभ को समाप्त करके अचानक गुगली डाल दी है। उसने संसद द्वारा बगैर चर्चा के पारित वित्त विधेयक में अंतिम समय में यह बदलाव शामिल किया। संसद में हंगामा जारी होने की वजह से इस पर ध्यान नहीं दिया गया।

दरअसल बता दें कि पूंजीगत लाभ के लिए भारत की कर दरें कुछ इस प्रकार की रही हैं कि ज्यादा आय अर्जित करने वाले लाभान्वित होते रहे हैं। यह वह समूह रहा है जिसमें अधिकांश संपत्तिधारक शामिल होते हैं। ऐसे में एक समीक्षा लंबित थी लेकिन सरकार द्वारा ऐसे कदम के रूप में तो कतई नहीं। पहला मुद्दा एक सिद्धांत का है जो कहता है कि अनर्जित आय पर अर्जित आय की तुलना में कम दरों से कर नहीं लगाया जाना चाहिए।

हर कोई इस सिद्धांत को स्वीकार नहीं करता है और इस बारे में भी अलग तरह की बात हो सकती हैं कि क्या कमाया गया और क्या नहीं। हमें निश्चित रूप से अपनी पूंजी को समझदारीपूर्वक निवेश करने पर काम करना होता है लेकिन यहां हमारा पैसा ही उपयोग में होता है। चाहे जो भी हो, प्राथमिकता वाले व्यवहार के लिए यहां कोई गुंजाइश नहीं बनती। व्यवहार में ऐसी दलीलों की अनदेखी कर दी जाती है।

अधिकांश देशों में पूंजीगत लाभ कर के लिए प्राथमिकता वाली दरों की पेशकश की जाती है। इस बात पर एक तथ्य का बहुत अधिक असर होता है, वह यह कि पूंजी कर्मचारियों की तुलना में कहीं अधिक आसानी से राष्ट्रीय सीमाओं को पार कर जाती है। एक ऐसे देश में जहां पूंजीगत लाभ पर कर को लेकर कड़े कानून हों, वहां से भले ही पूंजी बाहर न जाए लेकिन वहां विदेशी पोर्टफोलियो निवेश कम आता है।

आय और संपत्ति की बढ़ती असमानता वाली दुनिया में पूंजी के साथ प्राथमिकता वाले कर व्यवहार का बचाव करना मुश्किल होता जा रहा है। यहां सवाल यह है कि आखिर किन चीजों पर कर लगना चाहिए: संपत्ति पर या उस संपत्ति से हासिल होने वाली आय पर, या दोनों पर। अधिकांश देशों में संपत्ति पर किसी न किसी तरह का कर लगता है और आमतौर पर इनसे सहजता से बच निकलने का कोई न कोई रास्ता रहता है। भारत एक अपवाद है क्योंकि उसने संपत्ति कर और संपदा शुल्क दोनों को समाप्त कर दिया है और यहां करीबी रिश्तेदारों एवं वंशजों के उपहारों पर भी कर नहीं लगता।

निश्चित तौर पर चर्चा का पहला बिंदु यही होना चाहिए क्योंकि किसी भी कर का अभाव एक पीढ़ी से दूसरी पीढ़ी में असमानता को बनाए रखता है। जब निवेश की गई संपत्ति पर कर प्रतिफल की बात आती है तो दरों को लेकर (10 फीसदी, 15 फीसदी, 20 फीसदी, और स्लैब दरें) कोई एकरूपता नहीं है, वहीं होल्डिंग की अवधि भी अलग-अलग परिसंपत्तियों के लिए अलग-अलग है।

कुछ परिसंपत्तियों पर कर केवल मूल्य सूचकांक के साथ मूल्य समायोजन के बाद ही लगता है जबकि अन्य को ऐसे इंडेक्सेशन का लाभ नहीं मिलता। सरकार ने दीर्घावधि के ऋण की होल्डिंग से इंडेक्सेशन को हटा दिया है लेकिन शेयरों से नहीं और इसका बचाव आसानी से किया जा सकता है क्योंकि औपचारिक क्षेत्र में वेतन भत्ते प्राय: मुद्रास्फीति से जुड़े रहते हैं।

न्यूनतम वेतन को भी समय-समय पर मुद्रास्फीति के साथ समायोजित किया जा सकता है। असंगठित श्रम बाजार में स्वत: इंडेक्सेशन के प्रमाण हैं, भले ही वह ठीक से नहीं हुआ हो। यानी ऐसी कोई वजह नहीं है कि पूंजी के लिए इसकी पेशकश न की जाए, बशर्ते कि आप चाहते हों कि समय के साथ पूंजी का वास्तविक मूल्य कम होगा। बैंक जमा पर ब्याज पर कर बिना इंडेक्सेशन के लगता है जिससे असमान हालात पैदा होते हैं।

यहां कहा जा सकता है कि बैंक जमा प्रतिफल की तयशुदा दर होती है। तयशुदा ब्याज बचत के कई स्वरूपों को भी प्रारंभिक कर लाभ मिलता है जो अक्सर बाजार उपायों में नहीं मिलता। कई मामलों और विकल्पों पर विचार करते हुए शायद सरकार को पहले एकरूपता लाने पर विचार करना था। उसके बाद अधिक महत्त्वपूर्ण प्रश्नों का निराकरण करना था।

चाहे जो भी हो इन बातों पर संसद में और बाहर चर्चा होनी थी। सरकार के कदम निवेशकों को जोखिम वाले शेयरों को चुनने को प्रेरित कर सकते हैं या फिर वे बैंक जमा का रुख कर सकते हैं। इसका ऋण बाजार पर नकारात्मक असर होगा जबकि जरूरत उसके फलने-फूलने की है। यानी इसका अंतिम भार तो देश की जनता पर ही पड़ना तय है।